ETF vs CFD? Poznaj kluczowe różnice i ryzyko (Poradnik)

Czy kiedykolwiek zastanawiałeś się, czy faktycznie kupujesz ETF (lub inne "prawdziwe" aktywa) na swoim rachunku maklerskim, czy też jedynie zyskujesz ekspozycję na jego codzienne ruchy cenowe za pośrednictwem kontraktu CFD? Wielu inwestorów nie jest w pełni świadomych różnicy między nabyciem kontraktu na różnice kursowe (CFD) a zakupem "prawdziwego" produktu , takiego jak ETF.

W tym artykule zbadamy główne różnice między tymi dwoma instrumentami finansowymi, aby pomóc ci podejmować bardziej świadome decyzje w przyszłości.

Co to jest ETF?

ETF (Exchange Traded Fund) to fundusz inwestycyjny będący przedmiotem obrotu na giełdzie papierów wartościowych, łączący cechy tradycyjnego funduszu wspólnego inwestowania z elastycznością poszczególnych akcji.

Mówiąc prościej, ETF to "koszyk" aktywów (takich jak akcje, obligacje, towary lub inne instrumenty finansowe), które można kupować i sprzedawać na giełdzie papierów wartościowych, podobnie jak w przypadku pojedynczych akcji.

Co to jest CFD?

CFD (Contract for Difference) to instrument finansowy, który odzwierciedla ruch cen aktywów bazowych (mogą to być akcje, pary walutowe, towary, ETF i inne).

Z CFD:

- Nie jesteś właścicielem aktywów bazowych.

- Zawierasz umowę ze swoim brokerem, aby zapłacić (lub otrzymać) różnicę w cenie między otwarciem a zamknięciem pozycji.

- Pozycje CFD można zazwyczaj otwierać i zamykać w dowolnym momencie.

- Użytkownik może zostać zmuszony do zamknięcia swojej pozycji, jeśli nie spełni wymogu minimalnego depozytu zabezpieczającego ze względu na dźwignię finansową .

Ryzyko dźwigni finansowej

Dźwignia finansowa jest jednym z głównych zagrożeń podczas inwestowania w kontrakty CFD. Korzystając z dźwigni finansowej, pożyczasz pieniądze od swojego brokera, aby otworzyć większą pozycję, niż pozwoliłby na to Twój depozyt gotówkowy (depozyt zabezpieczający). Jeśli rynek poruszy się przeciwko tobie, straty mogą szybko wzrosnąć. Zgodnie z zasadami Negative Balance Protection nałożonymi przez Europejski Urząd Nadzoru Giełd i Papierów Wartościowych (ESMA) od sierpnia 2018 r., straty na regulowanym rachunku UE nie mogą przekraczać środków zdeponowanych na rachunku. Nadal jednak możesz stracić cały depozyt zabezpieczający.

Przykład:

- Załóżmy, że akcje Microsoft są notowane na poziomie 150 USD i uważasz, że ich cena wzrośnie. Chcesz kupić 1 000 kontraktów CFD na akcje Microsoft.

- Zgodnie z europejskim rozporządzeniem , kontrakty CFD na akcje mają maksymalną dźwignię 5:1 (co oznacza 20% depozyt zabezpieczający).

- Całkowita wartość pozycji: 150 USD × 1 000 = 150 000 USD.

- Wymagana marża (20%): 30 000 USD.

Jeśli cena akcji zmieni się na niekorzyść, potencjalne straty mogą teoretycznie przekroczyć 30 000 USD, ale ochrona przed ujemnym saldem ESMA gwarantuje, że nie stracisz więcej niż całkowita kwota zdeponowana na koncie CFD (w tym przypadku 30 000 USD).

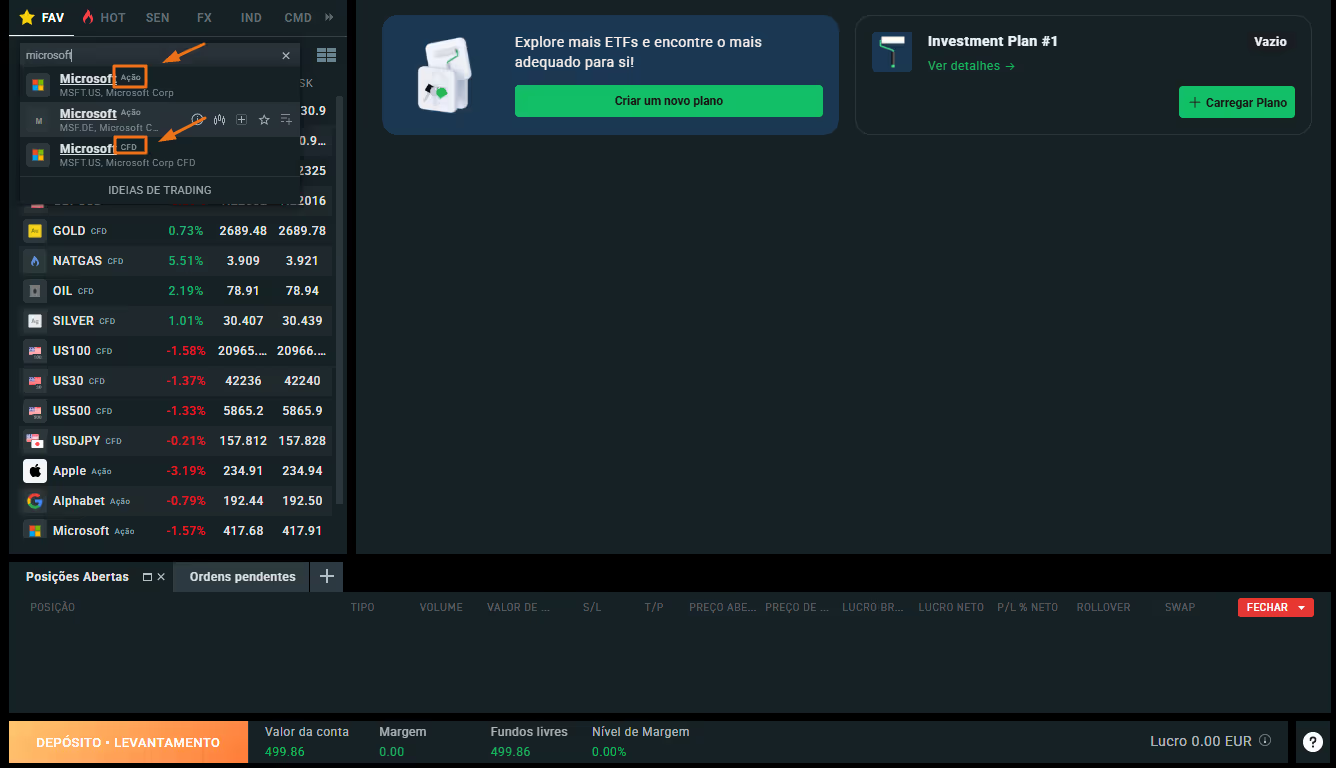

Jak rozpoznać, czy kupujesz ETF czy CFD?

Na platformach brokerskich, które oferują kontrakty CFD, zazwyczaj znajduje się osobna sekcja oznaczona jako "CFD" Podczas wybierania aktywów należy szukać wszelkich wzmianek o "CFD".

Na przykład, jeśli wyszukujesz "Microsoft" u brokera takiego jak XTB, zazwyczaj zobaczysz dwie opcje: jedną dla Real Stock (często oznaczoną jako "Share") i jedną dla wersji CFD.

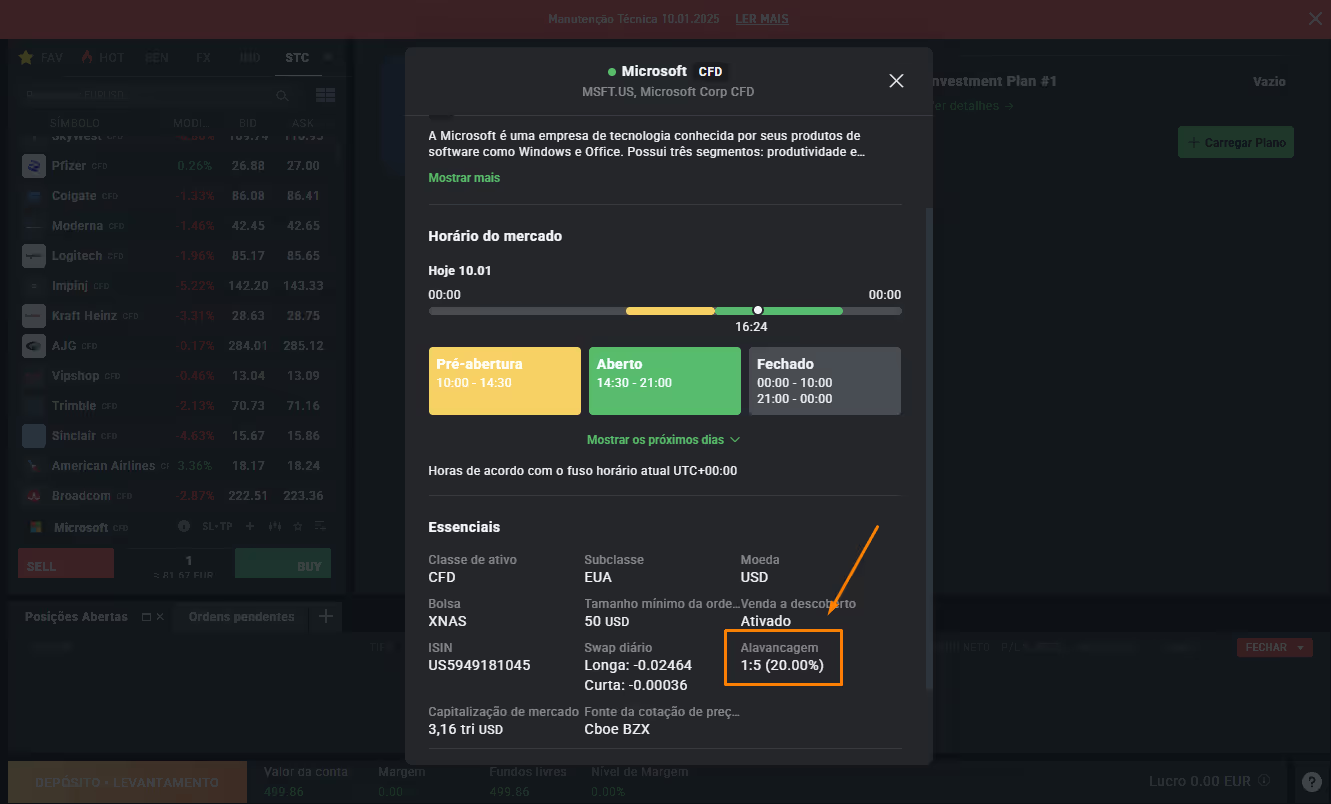

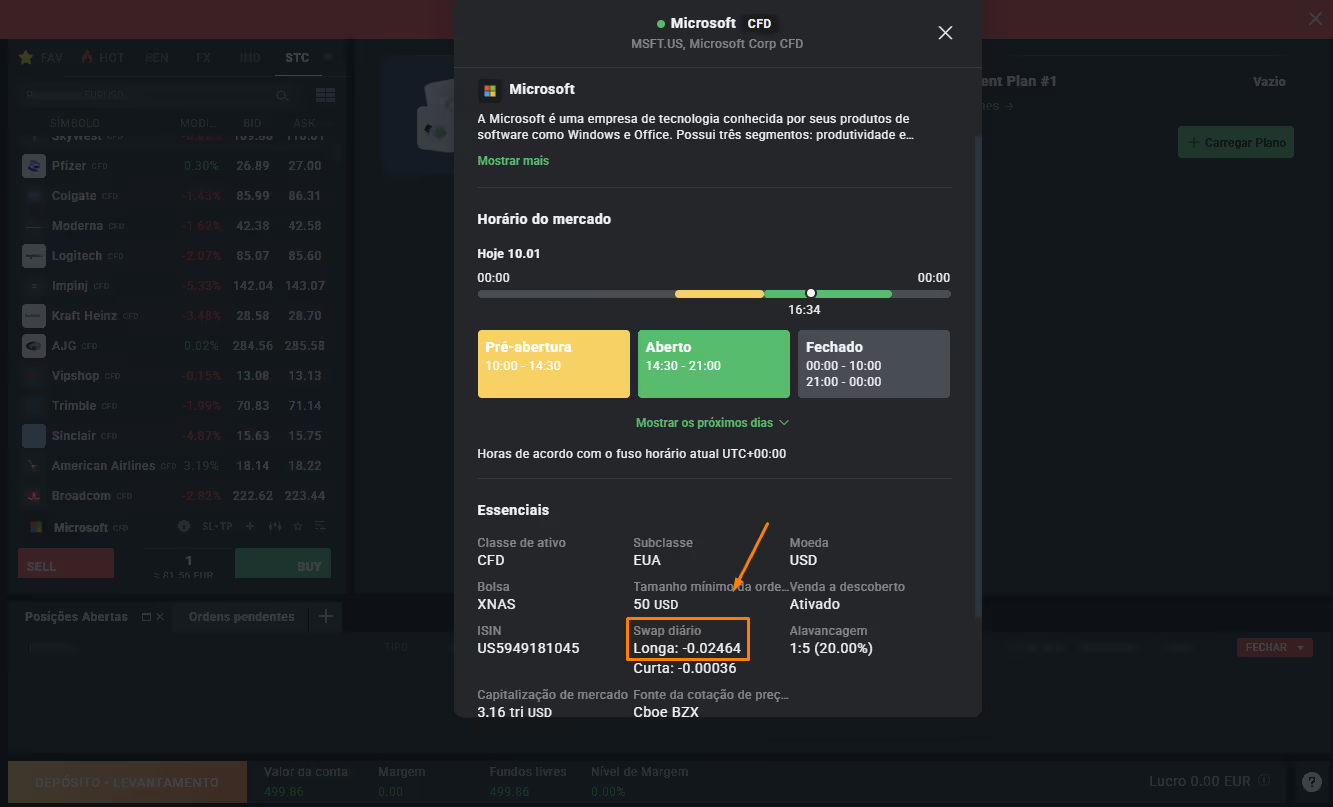

Jeśli wybierzesz "CFD" i klikniesz przycisk "informacje", szybko zauważysz, że, jak powiedzieliśmy wcześniej, marża wynosi 20% całkowitej zainwestowanej kwoty:

Dodatkowe koszty podczas handlu kontraktami CFD

Oprócz standardowych prowizji, spreadów i ewentualnych opłat za przewalutowanie, kontrakty CFD zazwyczaj wiążą się z kosztami finansowania overnight (znanymi również jako "opłaty swapowe"), ponieważ skutecznie pożyczasz pieniądze od brokera, aby utrzymać pozycję lewarowaną.

Przykład obliczenia opłaty swapowej:

- Aktywa bazowe: akcje Microsoft (CFD)

- Pozycja: Długa (kupno)

- Wielkość pozycji: 10 kontraktów CFD (odpowiednik 10 akcji)

- Cena akcji: 150 USD (hipotetycznie)

- Dzienna stopa długiego swapu: -0.02464%

Wartość pozycji = 10 × 150 USD = 1 500 USD

Dzienny Swap = $1,500 × (-0.02464%) = -$0.3696 dziennie

Opłata wynosi około 0,37 USD za każdy dzień, w którym pozycja pozostaje otwarta (rzeczywiste stawki różnią się w zależności od brokera, aktywów bazowych i warunków rynkowych).

Używając XTB jako punktu odniesienia, można zobaczyć, że "dzienna długa stopa swapowa" wynosi -0,02464%:

Szybkie porównanie: CFD vs. ETF

Jeśli jest jeden kluczowy wniosek, pamiętaj:

- W przypadku kontraktów CFD nie jesteś faktycznym właścicielem aktywów i zazwyczaj korzystasz z dźwigni finansowej.

- W przypadku funduszy ETF, użytkownik faktycznie posiada udziały w funduszu - podobnie jak w przypadku posiadania własności osobistej, takiej jak rower lub samochód.

Końcowe przemyślenia

Zarówno kontrakty CFD, jak i ETF mogą odgrywać rolę w strategii inwestycyjnej, ale kluczowe jest zrozumienie ich fundamentalnych różnic przed zaangażowaniem swoich pieniędzy.

- Kontrakty CFD oferują elastyczność, możliwość zajmowania długich lub krótkich pozycji oraz dźwignię finansową, która może zwiększyć zarówno zyski, jak i straty.

- Fundusze ETF zapewniają zdywersyfikowany koszyk aktywów i są zwykle bardziej odpowiednie dla inwestorów długoterminowych, którzy chcą mieć rzeczywisty udział w aktywach bazowych.

Chcesz dowiedzieć się więcej o inteligentnym inwestowaniu w Europie?

Zapoznaj się z naszymi innymi artykułami na stronie EUPersonalfinance.eu, aby być na bieżąco i mieć pewność co do swoich finansów osobistych. Pamiętaj: wiedza to potęga - zwłaszcza jeśli chodzi o ochronę ciężko zarobionych pieniędzy.

Zastrzeżenie: Niniejszy artykuł ma charakter wyłącznie informacyjny i nie stanowi porady finansowej ani inwestycyjnej. Przed podjęciem jakiejkolwiek decyzji inwestycyjnej należy zawsze przeprowadzić własne badania i ocenić związane z nimi ryzyko.